| Jewiki unterstützen. Jewiki, die größte Online-Enzyklopädie zum Judentum.

Helfen Sie Jewiki mit einer kleinen oder auch größeren Spende. Einmalig oder regelmäßig, damit die Zukunft von Jewiki gesichert bleibt ... Vielen Dank für Ihr Engagement! (→ Spendenkonten) |

How to read Jewiki in your desired language · Comment lire Jewiki dans votre langue préférée · Cómo leer Jewiki en su idioma preferido · בשפה הרצויה Jewiki כיצד לקרוא · Как читать Jewiki на предпочитаемом вами языке · كيف تقرأ Jewiki باللغة التي تريدها · Como ler o Jewiki na sua língua preferida |

Einkommensteuer (Deutschland)

Die Einkommensteuer in Deutschland (Abkürzung: ESt) ist eine Gemeinschaftssteuer, die auf das Einkommen natürlicher Personen erhoben wird. Als Rechtsgrundlage dient neben weiteren Gesetzen das Einkommensteuergesetz (EStG). Der Einkommensteuertarif regelt die Berechnungsvorschriften. Bemessungsgrundlage ist das zu versteuernde Einkommen. Im Jahr 2013 nahm der deutsche Staat etwa 200 Milliarden Euro Einkommensteuer ein.[1] Das entspricht knapp einem Drittel der gesamten Steuereinnahmen Deutschlands.

Die laut Duden ebenfalls zulässige Schreibweise Einkommenssteuer mit Fugen-s wird in der offiziellen Rechtssprache nicht verwendet.

Allgemeines

Erhebungsformen der Einkommensteuer sind die Lohnsteuer, die Kapitalertragsteuer, die Bauabzugsteuer und die Aufsichtsratsteuer. Sie werden auch als Quellensteuern bezeichnet, da sie direkt an der Quelle abgezogen werden. Die Abgeltungssteuer dient seit 2009 als bestimmte Anwendung der Kapitalertragsteuer. Nach dem Welteinkommensprinzip sind die in Deutschland Steuerpflichtigen mit ihrem weltweiten Einkommen steuerpflichtig.

Personengesellschaften (zum Beispiel die OHG, KG oder GbR) sind nicht Besteuerungssubjekt der Einkommensteuer, jedoch unterliegen die Gesellschafter einer Personengesellschaft mit ihrem Gewinnanteil der Einkommensteuer (§ 15 Abs. 1 Satz 1 Nr. 2 EStG). Kapitalgesellschaften unterliegen nicht der Einkommensteuer, sondern der Körperschaftsteuer.

Die Einkommensteuer ist eine direkte Steuer, weil Steuerschuldner und Steuerträger identisch sind. Sie ist eine Gemeinschaftssteuer, da sie Bund, Ländern und Gemeinden zusteht. Zudem ist sie eine Personensteuer, eine Subjektsteuer (anders die Gewerbesteuer, die das Objekt Gewerbebetrieb besteuert) und eine Ertragsteuer.

Geschichte

Vorläufer der Einkommensteuer

Die im Mittelalter erhobenen kirchlichen Personalzehnten (decimae personales) waren erste Ansätze zur Personalbesteuerung. Im 17. Jahrhundert wurde der preußische Kopfschoß eingeführt. Die erste Einkommensteuer moderner Art wurde auf deutschem Gebiet 1811 bis 1813 in Ostpreußen erhoben. Sie war schon 1808 von Freiherr vom Stein in Anlehnung an die englische income tax von 1799 ursprünglich als Kriegsabgabe empfohlen worden.

1820 führte Preußen unter Karl August Fürst von Hardenberg eine Klassensteuer ein. Die Steuerstaffelung orientierte sich dabei nach der Gruppierung der Stände. Diese Steuer wurde 1851 für die höheren Einkommen von einer klassifizierten Einkommensteuer abgelöst und 1891 unter Finanzminister von Miquel durch eine Einheits-Einkommensteuer mit Erklärungspflicht und Progression ersetzt.

Diesem Vorbild folgten bis zum Ersten Weltkrieg alle deutschen Bundesstaaten, nachdem Bremen bereits im Jahr 1848, Hessen 1869 und Sachsen 1874 zu einer allgemeinen Einkommensteuer übergegangen waren. Im Zuge der Finanzreform von Matthias Erzberger zu Beginn der Weimarer Republik entstand durch Gesetz vom 29. März 1920[2] eine einheitliche Reichseinkommensteuer, die bei den Steuerreformen von 1925 und 1934 fortentwickelt wurde.

Entwicklung nach 1945

Im Kontrollratsgesetz vom 11. Februar 1946 wurde eine starke Anhebung des Steuertarifs beschlossen. Durch die folgende Währungsreform und mehrere Steuergesetze, die Tarifsenkungen bzw. Steuervergünstigungen vorsahen, wurde diese Anhebung des Tarifs jedoch teilweise wieder abgemildert.[2]

Das Grundgesetz von 1949 legte fest, dass die Erträge aus der Einkommensteuer grundsätzlich den Ländern zustehen, der Bund jedoch hieran partizipieren kann. Erst durch das Verfassungsänderungsgesetz von 1955 wurde die Einkommensteuer zur Gemeinschaftssteuer von Bund und Ländern nach Art. 106 Abs. 3 GG erklärt.

Eine bedeutende Änderung hat die Einkommensteuer in Deutschland durch das Einkommensteuerreformgesetz vom 5. August 1974 erlebt, mit dem der Sonderausgabenabzug grundlegend neu geregelt wurde.[2] Von großer Bedeutung war auch die Einführung eines linear-progressiven Tarifs im Jahre 1990, die den seit den 1960er Jahren vorhandenen "Mittelstandsbauch" abschaffte.[3] Ein weiterer Meilenstein war die Anhebung des Grundfreibetrages auf das Existenzminimum und die Einführung der Günstigerprüfung zwischen Kinderfreibetrag und Kindergeld im Jahre 1996.

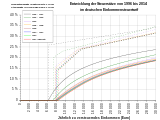

Entwicklung des Einkommensteuertarifs seit 1958

In neuerer Zeit ist ein deutlicher Trend zur Verminderung der Einkommensteuer und damit einhergehender Erhöhung der Verbrauchssteuern erkennbar.

Folgende Tabelle zeigt die historische Entwicklung der Eckwerte sowie der Eingangs- und Spitzensteuersätze im deutschen Einkommensteuertarif. Diese Angaben sind jedoch alleine noch nicht ausreichend für ein ganzheitliches Verständnis der Steuerbelastung der verschiedenen Einkommensgruppen. Dazu muss neben dem Grundfreibetrag zusätzlich der Tarifverlauf der Grenz- und Durchschnittssteuersätze betrachtet werden, wie das in den Grafiken für ausgewählte Jahre dargestellt ist.

| Zeitraum | Grundfreibetrag | Eingangssteuersatz | Beginn der letzten Tarifzone |

Spitzensteuersatz | Solidaritätszuschlag in % der Einkommensteuer | |

|---|---|---|---|---|---|---|

| 1958–1964 | DM (€) | 1.680 (859) | 20 % | 110.040 (56.263) | 53 % | |

| 1965–1974 | DM (€) | 1.680 (859) | 19 % | 110.040 (56.263) | 53 % | |

| 1975–1977 | DM (€) | 3.029 (1.549) | 22 % | 130.020 (66.478) | 56 % | |

| 1978 | DM (€) | 3.329 (1.702) | 22 % | 130.020 (66.478) | 56 % | |

| 1979–1980 | DM (€) | 3.690 (1.887) | 22 % | 130.000 (66.468) | 56 % | |

| 1981–1985 | DM (€) | 4.212 (2.154) | 22 % | 130.000 (66.468) | 56 % | |

| 1986–1987 | DM (€) | 4.536 (2.319) | 22 % | 130.032 (66.484) | 56 % | |

| 1988–1989 | DM (€) | 4.752 (2.430) | 22 % | 130.032 (66.484) | 56 % | |

| 1990 | DM (€) | 5.616 (2.871) | 19 % | 120.042 (61.376) | 53 % | |

| 1991–1992 | DM (€) | 5.616 (2.871) | 19 % | 120.042 (61.376) | 53 % | 3,75 |

| 1993–1994 | 0,00 | |||||

| 1995 | 7,50 | |||||

| 1996–1997 | DM (€) | 12.095 (6.184) | 25,9 % | 120.042 (61.376) | 53 % | |

| 1998 | DM (€) | 12.365 (6.322) | 25,9 % | 120.042 (61.376) | 53 % | 5,50 |

| 1999 | DM (€) | 13.067 (6.681) | 23,9 % | 120.042 (61.376) | 53 % | |

| 2000 | DM (€) | 13.499 (6.902) | 22,9 % | 114.696 (58.643) | 51 % | |

| 2001 | DM (€) | 14.093 (7.206) | 19,9 % | 107.568 (54.998) | 48,5 % | |

| 2002–2003 | € | 7.235 | 19,9 % | 55.008 | 48,5 % | |

| 2004 | € | 7.664 | 16 % | 52.152 | 45 % | |

| 2005–2006 | € | 7.664 | 15 % | 52.152 | 42 % | |

| 2007–2008 | € | 7.664 | 15 % | 52.152 ab 250.001[4] |

42 % 45 % | |

| 2009 | € | 7.834 | 14 % | 52.552 ab 250.401[4] |

42 % 45 % | |

| 2010–2012 | € | 8.004 | 14 % | 52.882 ab 250.731[4] |

42 % 45 % | |

| 2013 | € | 8.130 | 14 % | 52.882 ab 250.731[4] |

42 % 45 % | |

| 2014–2015 | € | 8.354 | 14 % | 52.882 ab 250.731[4] |

42 % 45 % | |

| Quelle: bmf-steuerrechner.de (Seite des BMF). | ||||||

Entwicklung des Steueraufkommens seit 1991

| Jahr | Lohnsteuer und veranlagte ESt | davon veranlagte ESt | ||

|---|---|---|---|---|

| in Mrd. € (gerundet) | in Prozent vom Gesamt- steueraufkommen |

in Mrd. € (gerundet) | in Prozent vom Gesamt- steueraufkommen | |

| 1987 | 100 | 41,58% | 15,7 | |

| 1991 | 131 | 39,48% | 21,2 | 6,3% |

| 1995 | 152 | 36,44% | 7,2 | 1,7% |

| 2000 | 148 | 35,70% | 12,2 | 2,6% |

| 2001 | 141 | 35,85% | 8,8 | 2,0% |

| 2002 | 140 | 36,36% | 7,5 | 1,7% |

| 2003 | 138 | 35,87% | 4,6 | 1,0% |

| 2004 | 129 | 29,18% | 5,4 | 1,2% |

| 2005 | 129 | 28,54% | 9,8 | 7,6% |

| 2006 | 140 | 28,68% | 17,6 | 12,6% |

| 2007 | 157 | 29,18% | 25,0 | 14,3% |

| 2008 | 176 | 31,37% | 32,7 | 20,2% |

| 2009 | 162 | 30,91% | 26,4 | 16,2% |

| 2010 | 159 | 29,94% | 31,1 | 19,6% |

| 2011 | 172 | 30,02% | 32 | 18,6% |

| 2012 | 186 | 30,95% | 37,3 | |

| 2013 | 200 | 32,35% | 42,3 | 14,7% |

Aktuelle Rechtslage

Prinzipien

Folgende Prinzipien prägen das Einkommensteuerrecht:

- Besteuerung nach der Leistungsfähigkeit

- Universalitätsprinzip

- Nettoprinzip (Steuerrecht)

- Prinzip der gestaffelten Steuersätze

- Periodizitätsprinzip

Rechtsgrundlagen

Rechtsgrundlagen sind das Einkommensteuergesetz (EStG) vom 16. Oktober 1934 und die am 21. Dezember 1955 in Kraft getretene Einkommensteuer-Durchführungsverordnung (EStDV). Aber auch andere Steuergesetze, wie zum Beispiel das Außensteuergesetz (AStG) vom 8. September 1972 oder das Umwandlungssteuergesetz (UmwStG) vom 28. Oktober 1994 enthalten materiell-rechtliche Regelungen für die Einkommensbesteuerung. Um eine einheitliche Anwendung des Einkommensteuerrechts durch die Finanzverwaltung zu gewährleisten, wurden von der Bundesregierung am 16. Dezember 2005 Einkommensteuerrichtlinien erlassen (EStR), die allerdings nur die Finanzverwaltung, nicht jedoch die Finanzgerichte oder den Steuerpflichtigen binden. Ergänzend werden regelmäßig Erlasse vom Bundesministerium der Finanzen (BMF) veröffentlicht, in denen spezielle Fragen zur Rechtsanwendung geklärt werden.

Verteilung

Nach Art. 106 Abs. 3 und 5 GG stehen die Einnahmen aus der Einkommensteuer dem Bund, den Ländern und den Gemeinden gemeinsam zu. Welche Gebietskörperschaft Anspruch auf die vereinnahmten Steuern erheben kann, regelt das Zerlegungsgesetz.

Die Gemeinden erhalten 15 Prozent des Aufkommens aus der Einkommensteuer (§ 1 Gemeindefinanzreformgesetz). Die übrigen 85 Prozent teilen sich dann hälftig (also je 42,5 %) auf den Bund und die Länder nach Art. 107 Abs. 1 GG. Die Steuerertragshoheit liegt dabei jeweils bei der Gemeinde und dem Land, in dem der Steuerpflichtige seinen Wohnsitz hat.

Steuerpflicht

Die Einkommensteuer wird sowohl auf das Welteinkommen natürlicher Personen mit Wohnsitz oder gewöhnlichem Aufenthalt im Inland (unbeschränkte Einkommensteuerpflicht gemäß § 1 Abs. 1 Satz 1 EStG), als auch auf das inländische Einkommen (im Sinne des § 49 EStG) von Personen, die weder ihren Wohnsitz noch ihren gewöhnlichem Aufenthalt im Inland haben (beschränkte Einkommensteuerpflicht gemäß § 1 Abs. 4 EStG), erhoben.

Besteuerungsverfahren

Veranlagungszeitraum

Die Einkommensteuer beruht auf dem Prinzip der Abschnittsbesteuerung (§ 2 Abs. 7 Satz 2 EStG). Veranlagungszeitraum ist das Kalenderjahr (§ 25 Abs. 1 EStG). Bei Gewerbebetrieben kann das Wirtschaftsjahr vom Kalenderjahr abweichen. Der Gewinn gilt in dem Veranlagungszeitraum als bezogen, in dem das Wirtschaftsjahr endet. Auch bei Land- und Forstwirten gibt es wegen der unterschiedlichen Erntezeiten und Ernteerträgen Abweichungen (§ 4a EStG). Hier wird der Gewinn zeitanteilig auf die jeweiligen Veranlagungszeiträume aufgeteilt.

Steuererklärung

Die Veranlagung zur Einkommensteuer erfolgt in der Regel auf Grund der vom Steuerpflichtigen eingereichten Einkommensteuererklärung. Die Pflicht zur Abgabe einer Steuererklärung ergibt sich aus den steuergesetzlichen Regelungen (§ 56 EStDV und § 46 Abs. 2 EStG). Weiterhin kann die Finanzbehörde den Steuerpflichtigen zur Abgabe einer Steuererklärung auffordern (§ 149 Abs. 1 AO).

Eine Einkommensteuererklärung ist – soweit eine Verpflichtung zur Abgabe besteht – regelmäßig bis spätestens 31. Mai des dem Veranlagungszeitraum folgenden Kalenderjahres bei dem Finanzamt einzureichen (§ 149 Abs. 2 Satz 1 AO). Diese Frist kann auf Antrag verlängert werden. Für Veranlagungen auf Antrag bei Bezug von Einkünften aus nichtselbstständiger Arbeit (§ 46 Abs. 2 Nr. 8 EStG) gilt eine vierjährige Frist nach Ablauf des jeweiligen Veranlagungszeitraums. Der Antrag auf Veranlagung wird durch die Abgabe einer Einkommensteuererklärung gestellt, was zur Geltendmachung zusätzlicher Steuerermäßigungen sinnvoll sein kann. Dies wird umgangssprachlich oft als „Lohnsteuerjahresausgleich“ bezeichnet, was aber rechtlich nicht zutreffend ist.

Einkommensteuerbescheid

Zuständig für Festsetzung und Erhebung der Einkommensteuer ist nach § 19 Abgabenordnung regelmäßig das Finanzamt, in dessen Bezirk der Steuerpflichtige seinen Wohnsitz hat. Der Steuerpflichtige wird durch den Einkommensteuerbescheid (Verwaltungsakt) über die für den Veranlagungszeitraum festgesetzte Steuer unterrichtet. Regelmäßig erfolgt mit der Festsetzung der Einkommensteuer auch die Festsetzung der Kirchensteuer (soweit der Stpfl. einer hebeberechtigten Konfession angehört, in Bayern abweichend Festsetzung durch die Kirchensteuerämter), des Solidaritätszuschlags und ggf. der Arbeitnehmersparzulage. Die Steuerfestsetzung kann innerhalb eines Monats nach Bekanntgabe des Bescheides mit dem Einspruch angegriffen werden. Die Besteuerungsgrundlagen selber sind nicht angreifbar (§ 157 Abs. 2 Halbsatz 1 Abgabenordnung). Ob es aufgrund der Steuerfestsetzung zu einer Erstattung oder Nachzahlung für den Steuerpflichtigen kommt, regelt der Abrechnungsteil des Steuerbescheids, der neben der Steuerfestsetzung einen selbstständigen – ebenfalls angreifbaren – Verwaltungsakt darstellt.

Vorauszahlungen

Da die Einkommensteuer erst mit Ablauf eines Kalenderjahres entsteht und erst nach ihrer Festsetzung fällig wird, hat der Gesetzgeber die Entrichtung von Vorauszahlungen vorgeschrieben (§ 37 Abs. 1 S. 2 EStG). Die Vorauszahlungen werden vom Finanzamt durch Vorauszahlungsbescheid festgesetzt.

Ermittlung der individuellen Steuerlast

Das Einkommensteuerrecht unterscheidet zwischen Einnahmen, Einkünften, Einkommen und zu versteuerndem Einkommen. Grundlage für die Berechnung des tariflichen Einkommensteuerbetrages ist das zu versteuernde Einkommen.

Bemessungsgrundlage/zu versteuerndes Einkommen

Rechenschema

Die zu zahlende Einkommensteuer ergibt sich durch Anwendung des Einkommensteuertarifs auf das zu versteuernde Einkommen als Bemessungsgrundlage, das folgendermaßen ermittelt wird:

Ermittlung der Einkünfte für den Veranlagungszeitraum getrennt nach den Einkunftsarten (§ 2 Abs. 1 EStG). Hierbei sind Werbungskosten bzw. Betriebsausgaben von den Einnahmen bereits abgezogen.

- Einkünfte aus Land- und Forstwirtschaft (§§ 13–14a EStG)

- Einkünfte aus Gewerbebetrieb (§§ 15–17 EStG)

- Einkünfte aus selbständiger Arbeit (§ 18 EStG)

- Einkünfte aus nichtselbständiger Arbeit (§§ 19–19a EStG)

- Einkünfte aus Kapitalvermögen (§ 20 EStG)

- Einkünfte aus Vermietung und Verpachtung (§ 21 EStG)

- Sonstige Einkünfte (§§ 22–23 EStG)

= Summe der Einkünfte (bei Zusammenveranlagung: jedes einzelnen Ehegatten)

− Altersentlastungsbetrag für Personen im Kalenderjahr nach Vollendung des 64. Lebensjahres (§ 24a EStG)

− Entlastungsbetrag für Alleinerziehende, 1308 €

− Freibetrag für Land- und Forstwirte, 670 €/1340 €

= Gesamtbetrag der Einkünfte (GdE, bei Zusammenveranlagung: beider Ehegatten)

− Verlustabzug (Höchstbetrag beachten!)

− Sonderausgaben, die keine Vorsorgeaufwendungen sind (§§ 10c–10i EStG), einschließlich Kirchensteuer

− Vorsorgeaufwendungen, einschließlich Altersvorsorge (§§ 10–10a EStG)

− Außergewöhnliche Belastungen allgemeiner Art, falls über der zumutbaren Belastung

− Unterhalt an bedürftige Personen (außergewöhnliche Belastungen)

− Ausbildungsfreibetrag (außergewöhnliche Belastungen)

− Beschäftigung einer Hilfe im Haushalt (außergewöhnliche Belastungen)

− Behindertenpauschbetrag (außergewöhnliche Belastungen)

− Hinterbliebenen-Pauschbetrag (außergewöhnliche Belastungen)

− Pflege-Pauschbetrag (außergewöhnliche Belastungen)

− Kinderbetreuungskosten (Sonderausgaben)

− Abzugsbetrag für Förderung des Wohneigentums

+ hinzuzurechnende Einkünfte nach Außensteuergesetz

= Einkommen

− Freibeträge für Kinder, falls günstiger als das Kindergeld

− Härteausgleich

= Zu versteuerndes Einkommen (zvE)

Jahressteuer nach Grund-/Splittingtabelle – siehe auch Einkommensteuertarif

= Tarifliche Einkommensteuer

+ Jahressteuer nach Sonderberechnung

− Steuerermäßigungen

+ Hinzurechnungen (z. B. Kindergeld falls Ansatz der Kinderfreibeträge, Altersvorsorgezulage falls günstiger als Sonderausgaben)

= Festzusetzende Jahressteuer

− geleistete Vorauszahlungen

− anzurechnende Kapitalertragsteuer (falls Abgeltungsteuer ungünstiger)

− anzurechnende Lohnsteuer

= Einkommensteuernachzahlung/-erstattung

Zuordnung der Einkünfte

Die sieben Einkunftsarten stehen nicht gleichrangig nebeneinander.

- So können Einkünfte aus Gewerbebetrieb nur vorliegen, wenn die entsprechende Tätigkeit nicht gleichzeitig als Ausübung von Land- und Forstwirtschaft, eines freien Berufs oder einer anderen selbständigen Tätigkeit zu betrachten ist.

- Sind Einkünfte zugleich den Überschuss- wie auch den Gewinneinkünften zuzuordnen, geht die Zuordnung zu den Gewinneinkünften vor.

- Laut § 20 Absatz 8 EStG sind Einkünfte nur den Einkünften aus Kapitalvermögen zuzuschreiben, sofern sie nicht den Einkünften aus Gewerbebetrieb, aus selbständiger Arbeit oder aus Vermietung und Verpachtung zuzuschreiben sind. Einkünfte aus Kapitalvermögen sind demnach den anderen genannten Einkunftsarten nachgestellt (Subsidiaritätsprinzip). Diese Kapitaleinkünfte unterliegen ab dem Veranlagungszeitraum 2009 überwiegend der Abgeltungsteuer (als Form der Kapitalertragsteuer), für die ein fester Steuersatz im Gegensatz zu den übrigen Einkunftsarten besteht.

Berechnung des individuellen Steuerbetrags

Wie viel Steuer auf das jährlich zu versteuernde Einkommen (zvE) gezahlt werden muss, ergibt sich aus dem Einkommensteuertarif. Danach gelten für den Veranlagungszeitraum 2014 folgenden Tarifzonen:

- Grundfreibetrag: Diese erste Zone umfasst zu versteuernde Einkommen von bis zu 8.354 €. Auf diese Einkommen entfällt keine Steuer.

- Zwei linear-progressive Zonen:

- Die beiden Zonen zwei und drei umfassen Einkommen von 8.355 € bis 13.469 € einerseits und Einkommen von 13.470 € bis 52.881 € andererseits.

- In der zweiten Zone steigt der Grenzsteuersatz zunächst relativ steil von 14 % (Eingangssteuersatz) auf 23,97 % und dann in der dritten Zone etwas flacher von 23,97 % auf 42 %.

- Die Steuerbelastung aus der zweiten Zone beträgt 971 € bei einem zvE von 13.470 €. Bei einem zvE von 52.881 € beträgt die Steuer insgesamt 13.971 €. Ein zvE von 52.881 € wird also mit einem Durchschnittsteuersatz von etwa 26,4 % belastet.

- Zwei Proportionalzonen:

- Die erste Proportionalzone (vierte Zone) umfasst Einkommensteile von 52.882 € bis 250.730 €, die mit einem Grenzsteuersatz von 42 % besteuert werden. Die zweite Proportionalzone (fünfte Zone) erfasst Einkommensteile ab 250.731 €, für die der Spitzensteuersatz von 45 % gilt.

Zunächst wird die für das zvE zutreffende Formel in der nachstehenden Tabelle ausgewählt. Damit wird der gesamte Steuerbetrag berechnet (§ 32a Abs. 1 und § 52 Abs. 41 EStG). Mit Steuerbetrag, jährlich zu versteuerndes Einkommen und den unten definierten Faktoren und gilt somit:

| Erste Zone (Grundfreibetrag):

Bis zu einem zvE von 8.354 € fällt keine Steuer an. |

| Zweite Zone: zvE von 8.355 € bis 13.469 €

Dabei ist y ein Zehntausendstel von (zvE - 8.354):

Vom zvE muss der Eckwert, bei dem die Zone beginnt, abgezogen werden, weil die Berechnung nur den darüber hinausgehenden zvE-Teil betrifft. Die Division durch 10000 dient lediglich dazu, zu viele Nachkommastellen bei den Faktoren zu vermeiden. Der Eingangssteuersatz von 14 % ist durch die Zahl 1400 festgelegt, die ja ebenfalls durch 10000 geteilt wird. |

| Dritte Zone: zvE von 13.470 € bis 52.881 €

Dabei ist z ein Zehntausendstel von (zvE - 13.469):

Auch hier muss vom zvE der Eckwert, bei dem die Zone beginnt, abgezogen werden. Die Zahl 2397 geteilt durch 10000 entspricht dem Eingangssteuersatz dieser Zone von 23,97 %. Die Zahl 971 entspricht dem Steuerbetrag der zweiten Zone, der zur Belastung dieser Zone hinzu addiert wird. |

| Vierte Zone: zvE von 52.882 € bis 250.730 €

Das zvE wird mit dem Grenzsteuersatz von 42 % multipliziert und es wird 8.239 subtrahiert.

Die Zahl 8.239 kann einer steuerlichen Kenngröße nicht direkt zugeordnet werden, denn sie ergibt sich durch Umstellen der Ursprungsformel:

Man erkennt hier den Eckwert von 52.881 Euro und die Summe der Steuerbeträge aus Zone zwei und drei mit 13.971 Euro (abgerundet). |

| Fünfte Zone: zvE ab 250.731 €

Das zvE wird mit dem Grenzsteuersatz von 45 % multipliziert und es wird 15.761 subtrahiert.

Die gleichwertige Formel lautet:

Die Erläuterungen zur vierten Zone gelten hier sinngemäß. |

Bei Verheirateten gilt das Ehegattensplitting. Um die Formeln für verheiratete Steuerpflichtige verwenden zu können, wird das zusammen erreichte zu versteuernde Einkommen halbiert, das Ergebnis in die zutreffende Formel als zvE eingesetzt und der dabei errechnete Steuerbetrag verdoppelt.

In Ausnahmefällen kann es für Ehepaare günstiger sein, getrennte Steuererklärungen abzugeben (sogenannte getrennte Veranlagung).

Mathematische Eigenschaften der Steuerfunktion

Gesetzliche Steuerbetragsfunktionen

Bei der Ermittlung des Einkommensteuertarifs bedient man sich der linearen Progression. Das heißt, mit steigendem Einkommen steigt auch der Grenzsteuersatz linear an. Das gilt jedoch nur in den Progressionszonen. In der Proportionalzone ist der Grenzsteuersatz konstant und entspricht dem Spitzensteuersatz. Beim Verlauf des Durchschnittssteuersatzes erfolgt eine asymptotische Annäherung an diesen Spitzensteuersatz.

Mathematisch kann dies wie folgt definiert werden:

Ist S der Steuerbetrag und B die Bemessungsgrundlage, so ergibt sich der Steuerbetrag als Funktion in Abhängigkeit von B:

wobei a, b, c per Gesetz festgelegte Parameter sind. Der Faktor b ist der anfängliche Grenzsteuersatz an der Tarifgrenze (Eckwert) und der Faktor a definiert den linearen Progressionsfaktor.

In den Progressionszonen ist der Parameter a größer als null, in der Proportionalzone ist er gleich null, dann ergibt sich die Geradengleichung

Im deutschen EStG ist die Konstante c unterschiedlich definiert. In den Progressionszonen ist c der Steuerbetrag, der sich aus der vorhergehenden Tarifzone ergibt. Daher muss hier für B = zvE − Eckwert eingesetzt werden. In den Proportionalzonen ist c jedoch der Abschnitt auf der Steuerbetrags-Achse, an dem die Gerade diese schneidet. Daher muss dort für B = zvE eingesetzt werden.

Ab dem Jahr 2014 entsprechen die Parameter den in der folgenden Tabelle wiedergegebenen Werten (links die Werte laut Gesetz und rechts mathematisch gleichwertig mit c als Steuerbetrag der jeweils niedrigeren Tarifzone). So wird klar, dass der Grenzsteuersatz (42 % bzw. 45 %) nur für den Anteil des Einkommens gilt, der den Eckwert (52881 € bzw. 250730 €) übersteigt.

| Bereich zvE (Eckwerte) |

Gesetzliche Festlegung[6] | Zone | Mathematisch gleichwertige Festlegung (veränderte Parameter dunkelgrau unterlegt) | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Parameter | ||||||||||

| von [€] |

bis [€] |

a | b | c [€] |

B [€] |

a | b | c [€] |

B [€] | |

| 0 | 8354 | 0 | 0 | 0 | zvE | – | 0 | 0 | 0 | zvE - 0 |

| 8355 | 13469 | 974,58 10−8 | 0,14 | 0 | zvE - 8354 | Progressionszone | 974,58 10−8 | 0,14 | 0 | zvE - 8354 |

| 13470 | 52881 | 228,74 10−8 | 0,2397 | 971 | zvE - 13469 | Progressionszone | 228,74 10−8 | 0,2397 | 971 | zvE - 13469 |

| 52882 | 250730 | 0 | 0,42 | -8239 | zvE | Proportionalitätszone | 0 | 0,42 | 13971 | zvE - 52881 |

| 250731 | ∞ | 0 | 0,45 | -15761 | zvE | Proportionalitätszone | 0 | 0,45 | 97067 | zvE - 250730 |

Das Verhältnis von Steuerbetrag S zum zu versteuernden Einkommen zvE ergibt den Durchschnittsteuersatz :

Der Grenzsteuersatz ist der augenblickliche Anstieg des Steuerbetrags, d. h. die Ableitung (Differentialquotient) des Steuerbetrags nach dem zu versteuernden Einkommen. Für den Grenzsteuersatz gilt daher in den Progressionszonen:

sowie in der Proportionalzone

mit denselben Werten der Parameter a und b wie oben.

Entwicklung der Parameter

| Veranlagungs- zeitraum |

Mathematische Parameter | Quelle | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Eckwerte des zvE | Steuerbeträge bei Eckwerten | weitere Parameter | ||||||||||||

| E0 | E1 | E2 | E3 | S1 | S2 | S3 | a1 | b1 | a2 | b2 | b3 | b4

| ||

| 2002–2003 | 7.235 | 9.251 | 55.007 | – | 432 | 16.807 | – | 768,85·10−8 | 0,199 | 278,65·10−8 | 0,23 | 0,485 | – | |

| 2004 | 7.664 | 12.739 | 52.151 | – | 1.016 | 14.623 | – | 793,10·10−8 | 0,16 | 265,78·10−8 | 0,2405 | 0,45 | – | [7] |

| 2005–2006 | 7.664 | 12.739 | 52.151 | – | 989 | 13.990 | – | 883,74·10−8 | 0,15 | 228,74·10−8 | 0,2397 | 0,42 | – | [8] |

| 2007–2008 | 7.664 | 12.739 | 52.151 | 250.000 | 989 | 13.990 | 97.086 | 883,74·10−8 | 0,15 | 228,74·10−8 | 0,2397 | 0,42 | 0,45 | [9] |

| 2009 | 7.834 | 13.139 | 52.551 | 250.400 | 1.007 | 14.007 | 97.104 | 939,68·10−8 | 0,14 | 228,74·10−8 | 0,2397 | 0,42 | 0,45 | [10] |

| 2010–2012 | 8.004 | 13.469 | 52.881 | 250.730 | 1.038 | 14.038 | 97.134 | 912,17·10−8 | 0,14 | 228,74·10−8 | 0,2397 | 0,42 | 0,45 | [11] |

| 2013 | 8.130 | 13.469 | 52.881 | 250.730 | 1.014 | 14.014 | 97.110 | 933,70·10−8 | 0,14 | 228,74·10−8 | 0,2397 | 0,42 | 0,45 | [12] |

| 2014 | 8.354 | 13.469 | 52.881 | 250.730 | 971 | 13.971 | 97.067 | 974,58·10−8 | 0,14 | 228,74·10−8 | 0,2397 | 0,42 | 0,45 | [13] |

Aufteilung nach Aufkommen

Die genauesten statistischen Daten liefert die dreijährliche Lohn- und Einkommensteuerstatistik des Statistischen Bundesamtes (Fachserie 14 Reihe 7.1) als Vollerhebung. Die neueste Ausgabe enthält die Daten aus dem Jahre 2010 und ist am 28. November 2014 erschienen.[14] Da in Deutschland eine Veranlagung nach Grund- oder Splittingtarif erfolgt, sind in dieser Statistik zwei getrennte Auswertungen vorhanden (Tabellen 2.1 und 2.2).

Die beiden oberen Grafiken auf der rechten Seite veranschaulichen die Aufteilung der Summen aller Einkünfte bzw. der Summen aller zu versteuernden Einkommen (zvE) in Bezug zur Größenklasse des zvE. Außerdem sind die mittleren Steuersätze, die tatsächlich ausgewiesen sind (rote Linie, durchgezogen), und die nach § 32a EStG aus dem Jahr 2010 zu erwartenden Durchschnittssteuersätze (rote Linie, gestrichelt) eingetragen. Es ist ersichtlich, dass auch bei unter dem Grundfreibetrag liegenden zvE Fälle ausgewiesen sind, die eine festgesetzte Einkommensteuer haben. Gründe[15] dafür können sein:

- Es sind auch Fälle nachgewiesen, die auf eine Veranlagung verzichtet haben. In diesen Fällen wird lediglich die einbehaltene Lohnsteuer nachgewiesen.

- Bei der Berechnung der Einkommensteuer werden dem zvE außerordentliche Einkünfte (§ 34 EStG) hinzugerechnet.

- Nach § 32b EStG ist bei vorliegenden Einkünften, die dem Progressionsvorbehalt unterliegen, auf das zvE ein besonderer Steuersatz anzuwenden.

Weiterhin ist ersichtlich, dass bei höheren Einkommen die tatsächlichen Steueranteile deutlich unter den nach § 32a EStG zu erwartenden Durchschnittsteuersätzen liegen. Ursächlich dafür ist die Anwendung des Rechenschemas zur Ermittlung des Einkommensteuerbetrages (weiter oben in diesem Artikel). Hier gibt es noch einige Hinzurechnungs- und Abzugspositionen (Steuerermäßigungen), die diesen Effekt erklären.

Die Aufteilung der Anzahl der steuerpflichtigen Einzelpersonen und Ehepaare nach der Größenklasse des zvE zeigen die beiden unteren Bilder.

Auch hier fällt ein signifikant hoher Anteil an Steuerpflichtigen mit zvE unter dem Grundfreibetrag auf (grüne und blaue Balken), insbesondere bei den nach Grundtarif besteuerten Personen. Diese zahlen aber, wie zu erwarten ist, überwiegend gar keine Steuern (rote Balken).

Die meisten Steuerzahler liegen im Bereich des zvE von etwa 15.000 bis 35.000 Euro (Grundtarif) bzw. 30.000 bis 70.000 Euro (Splittingtarif) jährlich.

Infolge der Ungleichheit der Bruttoeinkommen und des progressiv ausgestalteten Einkommensteuertarifs wird der größte Teil der Einkommen- und Lohnsteuer von den in Dezilen (in prozentuale Zehnergruppen zerlegtes Gesamtaufkommen) erfassten oberen Einkommensgruppen erbracht, etwa die Hälfte allein von dem obersten Dezil, auf das knapp 25 % des Gesamteinkommens entfällt, während die unteren fünf Dezile (also die Hälfte der Steuerpflichtigen), auf die knapp 30 % des steuerpflichtigen Gesamteinkommen entfällt, nur mit etwa 6,5 % am Steueraufkommen beteiligt sind.

Die Progressivität der Einkommensteuer ist auch aus der nachfolgenden Tabelle zu entnehmen. Diese Tabelle aus dem Jahr 2007 ist eine Teilwiedergabe einer amtlichen Tabelle aus dem 3. Armuts- und Reichtumsbericht der Bundesregierung und basiert auf der Einkommensverteilung des Jahres 2005. Betrachtet man jedoch die Wirkung aller Steuern auf die Einkommensverteilung, so schwächt die regressive Wirkung der Verbrauchsteuern (etwa Mehrwertsteuer, Mineralöl- und Kraftfahrzeugsteuer) die progressive Wirkung der Einkommensteuer insgesamt ab.[16]

| Dezile | Durchschnittliches Bruttojahreseinkommen |

Anteil (%) am Einkommensteueraufkommen |

Anteil (%) am Einkommensvolumen* | ||

|---|---|---|---|---|---|

| 1. Dezil | 1.679 € | – | 2,9 % | ||

| 2. Dezil | 7.557 € | 0,1 % | 4,8 % | ||

| 3. Dezil | 12.921 € | 0,6 % | 6,0 % | ||

| 4. Dezil | 17.145 € | 2,0 % | 7,0 % | ||

| 5. Dezil | 21.083 € | 3,8 % | 8,0 % | ||

| 6. Dezil | 25.210 € | 5,8 % | 9,3 % | ||

| 7. Dezil | 29.565 € | 8,3 % | 10,5 % | ||

| 8. Dezil | 34.816 € | 11,3 % | 12,1 % | ||

| 9. Dezil | 42.982 € | 16,4 % | 14,6 % | ||

| 10. Dezil | 88.948 € | 51,8 % | 24,9 % | ||

| Die der Tabelle zugrunde liegenden Daten geben den Stand des Jahres 2001 wieder. Sie wurden erstmals im Jahr 2007 vom Statistischen Bundesamt zur Verfügung gestellt. Unter Berücksichtigung der Veränderungen der Bevölkerungs- und Einnahmenstruktur sowie der Änderungen im Steuerrecht sind sie auf das Jahr 2007 hochgerechnet worden. *letzte Spalte bezogen auf 2005 | |||||

Internationaler Vergleich

Im internationalen Vergleich liegt der Spitzensteuersatz der deutschen Einkommensteuer in der oberen Hälfte, der Eingangssteuersatz im unteren Viertel. Eine ausführliche Tabelle dazu befindet sich im Artikel Einkommensteuertarif. Die Angaben zum Eingangs- und Spitzensteuersatz sagen jedoch alleine noch nichts über den Tarifverlauf, die Eckwerte und die Belastung der einzelnen Einkommensgruppen aus.

Kritik

Das deutsche Einkommensteuerrecht steht seit Jahren in der Kritik: Zahlreiche Ausnahmen und Sonderregelungen führten zu Intransparenz. Ein wichtiger Eckpunkt aller Steuerreform-Konzepte ist die Steuervereinfachung. Ausnahmen und Sonderregelungen sollen eingeschränkt oder abgeschafft werden, um mit den dadurch freiwerdenden Mitteln die Steuersätze zu senken, was allerdings nicht ohne Weiteres bedeutet, dass die Einkommensteuer dadurch allgemein sinken muss. In diesem Zusammenhang sei auch auf die Problematik der kalten Progression verwiesen.

Der Bundesrechnungshof kam in einem Bericht für den Finanzausschuss des Bundestages vom 17. Januar 2012 zu dem Ergebnis, dass der gesetzmäßige Vollzug der Steuergesetze bei der Veranlagung der Arbeitnehmer weiterhin nicht gewährleistet ist.

Pläne der Parteien

Einzelnachweise

- ↑ Lohn- und veranlagte Einkommenssteuer, Quelle: Statistik über das Steueraufkommen. Statistisches Bundesamt, 2014, abgerufen am 7. September 2014.

- ↑ 2,0 2,1 2,2 Gierschmann, Gunsenheimer, Schneider: Lehrbuch Einkommensteuer. 15. Auflage. S. 65, Rz. 1

- ↑ Klaus Tipke: "Ein Ende dem Einkommensteuerwirrwar!?", Köln 2006, Seite 36

- ↑ 4,0 4,1 4,2 4,3 4,4 Spitzensteuersatz seit 2007, häufig populistisch als Reichensteuer bezeichnet

- ↑ Zahlen 2011, 2012, 2013: Statistik über das Steueraufkommen. Bundesamt für Statistik, 2014, abgerufen am 7. September 2014.

- ↑ § 52 Abs. 41 EStG a.F.

- ↑ § 52 Absatz 41 EStG in der Fassung vom 1. Dezember 2003

- ↑ § 52 Absatz 41 EStG in der Fassung vom 1. Januar 2004

- ↑ § 32a Absatz 1 EStG in der Fassung vom 1. Januar 2007

- ↑ § 32a Absatz 1 EStG in der Fassung vom 6. März 2009

- ↑ § 52 Abs. 41 EStG in der Fassung vom 6. März 2009

- ↑ § 32a Absatz 1 EStG in der Fassung vom 1. Januar 2013

- ↑ § 32a Absatz 1 EStG in der Fassung vom 1. Januar 2014

- ↑ Dreijährliche Lohn- und Einkommensteuerstatistik 2010 (Fachserie 14 Reihe 7.1), PDF abgerufen am 1. März 2015

- ↑ Einzelauskunft des statischen Bundesamtes vom 29. April 2009

- ↑ ebd. Abschn. II.1.2 „Wirkung des Steuer- und Transfersystems“

Siehe auch

- Einkommensteuererklärung

- Einkommensteuertarif

- Kalte Progression

- Kindergeld

- Körperschaftsteuer

- Lohnsteuerklasse

- Negative Einkommensteuer

- Steuerhinterziehung

- Stufentarif

- Wegzugsbesteuerung

Weblinks

- Einkommensteuergesetz (Deutschland)

- Einkommensteuerrechner des Bundesministeriums der Finanzen mit Tarifhistorie

- ELSTER – Die Elektronische Steuererklärung (Deutschland)

- Grafik: Verteilung der Steuerlast, aus: Zahlen und Fakten: Die soziale Situation in Deutschland, Online-Angebot der bpb (2008)

- Einkommensteuerrechner mit Jahresvergleich unter Berücksichtigung der Inflation, historische Steuerformeln ab 1958

| Bitte den Hinweis zu Rechtsthemen beachten! |

| Dieser Artikel basiert ursprünglich auf dem Artikel Einkommensteuer (Deutschland) aus der freien Enzyklopädie Wikipedia und steht unter der Doppellizenz GNU-Lizenz für freie Dokumentation und Creative Commons CC-BY-SA 3.0 Unported. In der Wikipedia ist eine Liste der ursprünglichen Wikipedia-Autoren verfügbar. |